|

|

(USA-NY)

© 2011-2025 ( Valerio Peracchi ) - All Right Reserved |

> Leading Articles > 11 Agosto 2013 - Evitare il Giappone!

Non Sei Registrato?

Registrati Ora!

User o Password dimenticate?

Recupero password

Il “Sol Calante”?

Per ora, dunque, “Il Sorpasso” pare (e anche bene!) evitato.Per ora, il FTSE-Mib ha saputo mantenere le distanze e dribblare lo statunitense e incalzante indice Dow Jones.

In finale di settimana, hanno chiuso rispettivamente a:

• 17.186,56, il primo, e a

• 15.425,51 punti, il secondo,

quando soltanto neppure venti giorni fa parevano così appaiati, quasi in un testa a testa.

Ma mentre il primo lottava per non retrocedere, il secondo lottava per lo scudetto!

Non disdicevole differenza!

E sia detto – indubbiamente – ancora: il nostro FTSE-Mib ha vinto uno scontro, giocando contro una squadra di alta, altissima, classifica, ma i punti veri dovranno conquistarsi lottando con le compagini di pari livello e regione.

Dunque non è di sicuro bastante questo risultato “solitario”.

Anzi, la chiusura, fino alle ultime battute di venerdì pomeriggio, è rimasta in bilico, un po’ sopra un po’ sotto il 17.200, livello di cui si parlava proprio nel Chart of The Week di due settimane fa e di cui già sopra, in link.

Messaggio Promozionale

Ma il passare definitivamente quest’area e poi il 17.600 di Maggio sarebbe solamente paragonabile ai primi due passi di un infante.

Seguiranno ancora cadute, incertezze, insicurezze e il tutto non sarà semplice.

Il cammino sarà irto di tremendi ostacoli, anche psicologici, per il solo e solito fatto di credere (o, peggio, di non credere) a quanto starebbe succedendo.

In effetti, ormai, l’investitore italiano – soprattutto quello che in questi anni non ha diversificato – è scettico, è un investitore dormiente che ha chiuso gli occhi sui propri titoli, quasi come per la “roba” finita in cantina, primo passo per “non vedere, ma senza buttare”.

Ebbene, in questi prossimi uno/due anni, dovrà ritrovare quel coraggio, che talvolta manca, per scendere in cantina ed ivi operarvi un riordino.

L’inazione non sarà premiante.

Vi sarà “roba” di cui liberarsi davvero e qualcosa da riabilitare e “far rientrare” in casa.

Ma per l’intanto non è ancora giunto il tempo decisivo.

Forse ora si correrebbe il rischio di anticipare di troppo le mosse, sebbene qualcuna di esse sia già giocabile…

Per il nostro FTSE-Mib la “quota salvezza” vera è sempre posta a 24.000, punto più, punto meno… meglio se più!

Non a caso, lì, si fermo già nell’Ottobre del 2009, e, sempre lì, era l’obiettivo (peraltro minimo) di cui lo accreditavo a inizio anno e anche successivamente, soprattutto ad Aprile, quando l’agone politico sembrava e poteva invece mettere definitivamente in ginocchio il nostro Paese, che altrimenti rischiava (e ancor lo rischia!) di far la triste fine del Giappone.

Dunque, come ben si conviene a una fase a eliminazione diretta, ora dopo gli USA, occorre evitare il Giappone!

I tassi bassi – e bassi come non mai! – già li abbiamo, il credit crunch forse (nelle “segrete sale” d’Europa?) è stato evitato, ma ora non sarà sufficiente crescere; occorrerà ricrescere, rinascere.

Ma, ben appunto, occorrerà evitare di fare la fine del Nikkei Index.

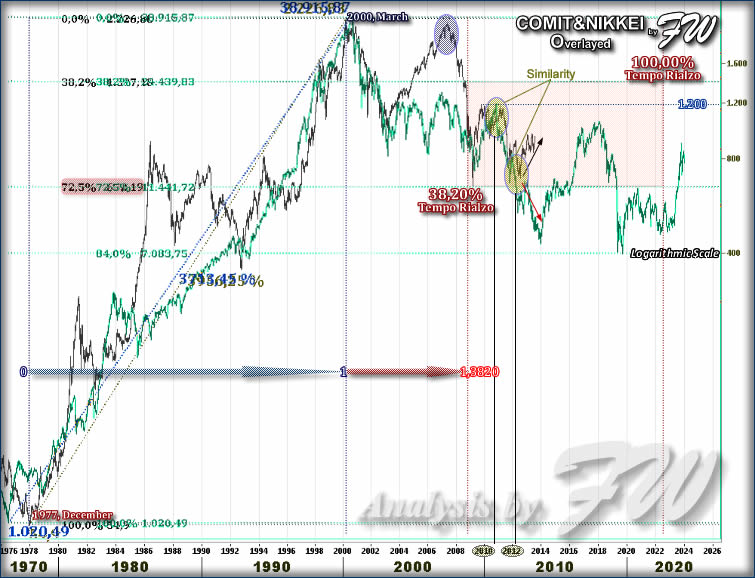

Quest’ultimo, protagonista di un great bull market più che ventennale e perdurato ben 294 mesi, fino al Dicembre 1989, giunto all'incirca alla soglia dei 39.000 punti (partendo da pochissimo sopra alla quota dei 1.000 punti), da ormai quasi cinque lustri, latita A' La Recherche du Temps Perdu e il grafico sottostante sarà chiaramente esplicativo di quanto detto (per la cronaca e come in un gioco delle tre carte anch’esso stazionava, fino a pochissimo tempo fa sui 15.000 punti).

Nello stesso grafico, sono contenuti elementi che saranno descritti successivamente.

Gli ultimi cinquant’anni (“virtuali”) dell’indice giapponese.

Dal grafico stesso (in scala semi-logaritmica), si nota un fattore importantissimo: a differenza di tutti gli altri mercati occidentali, esso fu quasi completamente scevro dalla crisi petrolifera degli anni ’70 (tranne un breve tentennamento in ellisse), crisi che indusse, per le borse USA e europee, una profonda e travagliata stagione correttivo-laterale di quasi quindici anni (per vederne un grafico cliccate qui).

Ma ora Voi, cari Lettori, potreste obiettarmi e anche con buona enfasi:

«Ma tutto ciò cosa può interessarci, ai fini del nostro indice?»…

Ebbene: se soltanto provassimo a shiftare ahead (spostare in avanti) di circa dieci anni, quanto accaduto appunto in Giappone, troveremmo alcune somiglianze, alquanto inquietanti, ma non ancora tali da farci così rabbrividire, poiché, appunto, il Giappone può ancora evitarsi.

Per fare questa sorta di “gioco” di Ritorno al Futuro – quasi inutile che lo dica! – ho dovuto prendere e rispolverare ancora una volta il “vecchio, ma ancor fedele” Indice COMIT, il quale unico (assieme all’indice de Il Sole-24Ore) può davvero riassumere la storia, in essenza grafica, di Piazza Affari.

Eccone un pari grafico.

Gli ultimi cinquant’anni (circa) dell’Indice COMIT.

Qui, per coprire il mezzo secolo, il grafico è stato esteso fino al 2026, in dote appunto di quello shift temporale in avanti, appunto di circa 10 anni.

In effetti, il COMIT (o l’allora MIB30), come quasi tutti sappiamo, toccò i suoi massimi assoluti nel 2000, in contemporaneità con la Internet Bubble americana, al termine di un ciclo rialzista perdurato oltre 22 anni (268 mesi). Era Marzo, la primavera del 2000, ma poco dopo sarebbe cominciato l’inverno più cupo.

Dopo 9 anni, da quei massimi, il nostro indice toccò i suoi minimi, lasciando sul campo circa 3/4 del suo valore (la scala semi-log utilizzata anche qui, ovviamente, “appiattisce” le distanze).

Ed è proprio soltanto giunti a questo punto che si può iniziare il quasi spietato confronto.

Il ciclo di great bull market dell’Indice COMIT (certo, dopo l’espansione dei primi anni Sessanta, qui non riportati, anche perché lo stesso COMIT fu istituito soltanto nel 1973!), cominciò invero e appunto solamente a fine 1977, dopo la crisi degli Anni Settanta, ma anticipando perfino gli USA, i quali procedettero ancora in laterale per quasi altri cinque anni e partendo soltanto nell’estate del 1982.

Or dunque, l’Indice COMIT prese le mosse da quota 54,90 punti e, con un ciclo durato 268 mesi (poco più di 22 anni), raggiunse la vetta di 2.226,88, realizzando pertanto un:

• +3.956% e rotti.

Il NIkkei, dieci anni prima, arrivava da un quasi analogo:

• +3.713%, realizzato soltanto impiegando qualche mese in più!

E già questo sarebbe abbastanza sorprendente.

Ma è nella seguente fase correttiva che le analogie si fanno quasi “miracolose”, seppur nel male!

Provate infatti a osservare questo chart, in cui al nostro COMIT ho provato a sovrapporre l’andamento del Nikkei (ricordo sempre che anche qui esiste uno spostamento in avanti di quest’ultimo di circa dieci anni).

Ed ecco l’Indice COMIT, con sovrapposto l’andamento del Nikkei, qui in una tinta che ravvisa il verde/blu.

Come può notarsi, dopo i massimi del ciclo, il nostro COMIT, qualche anno dopo (2007 ed ellisse in alto), tentò il ritorno verso i massimi, ma fu un inutile top e anche vagamente inferiore al precedente, non cambiando dunque la dinamica del ciclo.

È in questi ultimi anni che le cose iniziano però a farsi davvero e ancora più interessanti con le due “clamorose similitudini” (ellissi) che si sono registrate nel 2010 e nel 2012 (per il Giappone, in realtà e come già più volte sottolineato, dieci anni prima).

Ora, da questa quasi spietata convergenza, ripetutasi ben due volte, si è passati ad una profonda divergenza.

Si ponga sempre, qual giusta premessa, di avere creato un unico asse temporale, ed ecco allora che oggi si scorge – dopo i minimi segnati al tempo 38,20% del rialzo (oppure al tempo 1,3820 totale) – ancora un Indice Comit al di sopra degli stessi, proprio mentre il Nikkei si avviava verso nuovi, ulteriori e, ovviamente, inferiore minimi (vedere le due frecce sul chart), quelli che lo condussero poi a una perdita totale superiore allo 80%.

Lì, incontreremmo davvero L’Ultimo Samurai, ma tutto sembra deporre sul fatto che lo si possa evitare…

Non è neppure così coercitivo il raggiungere i 24.000 punti di FTSE-Mib (corrispondenti circa a un Indice COMIT a quota 1.200, dagli attuali 942) entro fine anno.

Un’azione in tal senso, potrebbe svilupparsi tra la fine di quest’anno e la prima parte del prossimo.

Fondamentale sarebbe già rispettare alcuni requisiti in basso…

Pavia, 2013, August the 11th

Ulteriori approfondimenti di questa analisi, si troversnno a interno sito nelle varie sezioni dell’Area Riservata dedicata agli:

Naviganti Plus delle FiboWaves

Ancora tante altre Analisi, nelle Aree Riservate dove potrai seguire l’evoluzione delle prossime giornate del nostro mercato, “minuto per minuto”,

così come per altri asset, quali DAX, S&P500, Bund e cross €/$, oltre a numerose idee di trading per un tuo sereno operare in trading sui mercati.

Tweet