|

|

(USA-NY)

© 2011-2025 ( Valerio Peracchi ) - All Right Reserved |

> Markets > State of The FW del 19 Febbraio 2012 (Preview) - Ok Italia?

Non Sei Registrato?

Registrati Ora!

User o Password dimenticate?

Recupero password

Non Sei la Grecia? Allora Dimostracelo!

Ho ricevuto alcune e-mail a proposito della situazione tecnica della Borsa italiana.

Ho ricevuto alcuni quesiti, alcune letture esperite applicando Elliott che suggerivano una risposta che non potevo fornire sic et simpliciter.

In primis, anche perché analizzare "soltanto con le onde di Elliott classiche" gli ultimi movimenti del FTSE-Mib è pericolosissimo: se non si tiene bene in considerazione quello (il tanto) che precede gli ultimi due anni, potrebbe addirittura condurre a interpretazioni talmente distorte da lasciare comprendere l’esatto contrario.

Se invece, si applica l’Elliott "riletto" – come in parte nel mio libro – si potrebbe arrivare a conclusione quasi vicine alla (a una possibile) verità.

Infine – lo sapete – Elliott da solo, lo uso davvero raramente, se non con un tassativo raffronto face to face con i riscontri derivanti dalle mie fide e devote (e io a loro!) Fibonacci Waves.

Sapete anche che non amo il mercato italiano.

Non è ovviamente per partito preso (lungi da me); ho le mie buone ragioni (sempre puramente tecniche). Sarò anche pronto a divenire più positivo sul nostro mercato e conoscete già qual è il primo requisito richiesto. Ci saranno poi anche altre ragioni, ma le vedremo si concretassero in fatti reali.

Ho dunque cercato di condensare in un unico grafico tutte le sensazioni che si traggono da una sua profonda osservazione, per fornire una (almeno parziale) risposta a quanti mi hanno posto il quesito.

Per compiere un’analisi davvero profonda, poi, va da sé che bisogna cercarla nella storia e in ragione di ciò – per quanto distorto dai profondi e radicali cambiamenti dal panorama economico italiano – lo UNICO indice che consente appunto una "Analisi Storica" è il sottoriprodotto Comit Index, oggi ancora calcolato e cha partì dal 1973 con base=100.

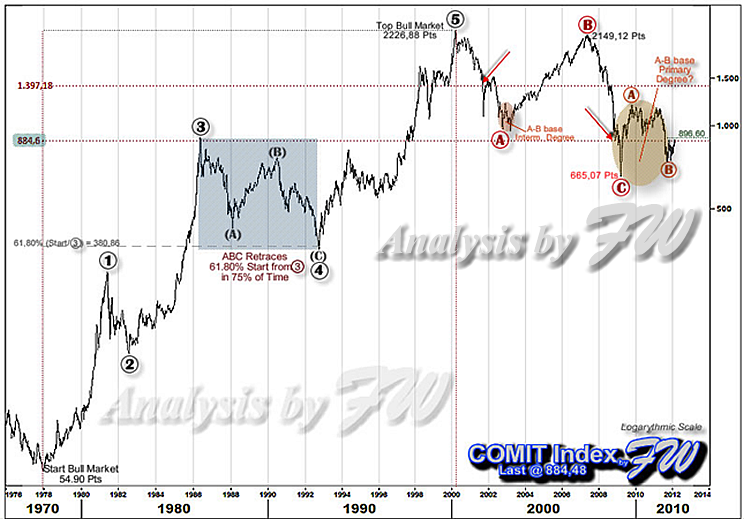

Ed ecco come si presenta oggi il grafico del COMIT Index, con le 5 Onde di impulso, dal 1978 al 2000, e il successivo impianto correttivo, più la possibile formazione in A-B base (2009-To-Date).

Da notare la straordinaria vicinanza dei livelli attuali a quelli che furono i massimi del 1986.

Per uniformità di lettura, diremo che oggi:

• lo stesso COMIT vale (a venerdì) 884,48 punti, contro

• un FTSE-Mib a 16.547 punti,

dunque in rapporto di 1/0,053.

Sui massimi di maggio 2007, i due stessi indici valevano:

• il primo 2.149,12 punti (chiusura 18/05/2007);

• il secondo (che all’epoca era ancora S&PMIB) 44.364 punti,

e dunque in rapporto di 1/0,484 (per valere lo stesso ratio, il COMIT sarebbe dovuto essere a 2.367 punti (ciò può essere spiegato dalla miglior performance "in salita" dei titoli a più alta capitalizzazione).

Ancora e infine, sui minimi di marzo 2009,

• il primo prezzava 655,07 punti (chiusura 09/03/2009);

• il secondo, 12.621 punti (stessa data),

dunque in rapporto di 1/0,519 e per valere lo stesso ratio iniziale (dunque di oggi!) di 1/0,053, il COMIT sarebbe dovuto essere a 673,52 punti.

Pertanto e in conclusione, dai massimi del maggio 2007

• il primo ha perduto al momento un 58,84%;

• il secondo un 62,64%.

Ho semplicemente desiderato riportare questi dati, per comprendere che pretendere di compiere un raffronto perfetto tra i due indici non è esattamente possibile, ma proprio per questo ora vedremo il singolo Comit Index, quasi come "Il FTSE-Mib non esistesse".

Il grafico qui presente – sia ben chiaro – è in scala rigorosamente logaritmica, infatti tentare di applicare Elliott (sui grandi movimenti) senza l’ausilio della Log Scale diverrebbe puro miraggio, nonché demistificazione.

E dal grafico qui presente si notano:

• le 5 onde sufficientemente regolari (di grado Primary, dunque circle) che caratterizzano il great bull-market degli anni 1978-2000 e che addirittura anticipò quello USA, durato "soltanto" 18 anni e iniziato nel 1982, all’epoca dei Mondiali in Spagna :-));

• la successiva fase correttiva (e dunque di pari grado!), iniziata appunto nel 2000 e che subisce ben due momenti involutivi importanti (frecce diagonali). Al primo si pone rimedio circa 3 anni dopo, ma poi tra 2008/09 vi è la totale negazione con tanto di seconda e ancor più grave involuzione (violazione del 61,80% dell’intero ciclo di bull-market) e tuttora in atto, poiché siamo esattamente a cavallo del punto chiave: 884,48 (di ultima chiusura) contro 884,60 per "rientrare" (valore a sx. nel chart);

• a proposito di detta fase correttiva, può notarsi anche la grandissima similitudine con la correzione intermedia in Onda 4 (circle e Primary e composta di un three in Intermediate degree sub-waves) intervenuta tra il 1986 e il 1992, anno in cui esaurì appunto Onda (C) di 4 (circle). In entrambe queste correzioni è sempre presente una Onda B molto "alta", quasi a costruire una correzione in flat, sebbene profondissimo;

• ovviamente, di fronte a queste due correzioni, non potrà farsi a meno di notare una grossissima e fondamentale differenza: il primo A-B-C è costituito da onde Intermediate (A), (B) e (C); il secondo A-B-C sarà (con tanta probabilità) costituito da tre onde di grado Primary (dunque circle e di un grado più elevato);

• da tutto ciò (volendo ritenere esaurito lo A-B-C – in 3 Primary Wave, costituenti un’onda di grado superiore e Cycle – col bottom del 2009), non può farsi altro che leggere il movimento seguente come un A-B base (cap. 4, II sez. e pagg. 149-175 del mio libro).

L’ipotesi di A-B base era già stata avanzata, tramite queste pagine, verso metà Ottobre 2011,

(la seconda condizione contenuta in quel documento non è più realizzabile e dunque dovranno considerarsi altri tempi)

e – in pura teoria – potrebbe essere portata avanti fino a che il minimo del 2009, a 665,07 punti, dello stesso Indice Comit rimarrà intatto.

In qualità di termine di paragone andrà preso il relativo minimo di FTSE-Mib, in area 12.600.

L’apparire dello A-B base implicherebbe necessariamente una configurazione di importantissima "interruzione" al trend ribassista in essere, appunto fino alla sua comparsa, per poi dare vita a un nuovo ciclo di bull market.

Ergo, s’intuisce come una tale ipotesi sia ora da valutare e prendere con le più che dovutissime pinze, anche perché poi necessiteranno le "prove di A-B base", vale a dire i segnali che ne giustifichino e confermino l’apparire.

Continua qui, con Grafici e Livelli...

Pavia, 2012, Febr. the 20th

MA ATTENZIONE ANCORA UNA VOLTA: LE CONCLUSIONI POTREBBERO ESSERE DIVERSE DA QUANTO QUI APPARE, IN SUPERFICIE... COME SEMPRE IN TUTTE LE COSE...